ゲムゲム

ゲムゲム

海外FXは国内FXの税金とは違い、雑所得で確定申告が必要です。

海外FXの税金の種類や計算方法、確定申告のやり方や申告方法について紹介して行きます。

基本的に給与所得者(サラリーマンやバイト、パート)の方は年間利益20万円以上は確定申告が必要になります。

マイナンバーの導入で脱税はばれやすくなっているので、しっかりと申告するようにしましょう。

大まかな収入を把握したい場合はコチラの税金計算ツールを使ってください。

↓ 海外FXの税金について、動画で分かりやすく解説しているので参考にしてください。

海外FX 税金の種類や区分

| 海外FX | 国内FX | |

|---|---|---|

| 税率の区分 | 雑所得 | 雑所得 |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率 | 15%~55% 所得税5~45%,住民税10% |

20% 所得税15%,住民税5% |

| 損失繰越 | できない | 3年間できる |

海外FXの税金の種類について説明して行きます。

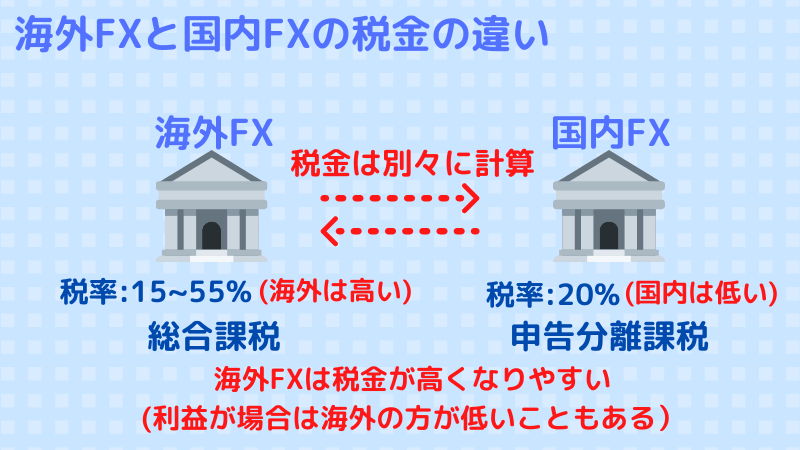

海外FXを含めた海外FXは国内FXと税金の種類が違ってくるため注意しましょう。

国内FXの税金は最大20%(所得税15%、住民税5%)となりますが、海外FXの税金は最大55%(所得税45%、住民税10%)となり、海外FXの方が税金最大額は高くなります。

(逆に所得が小さい場合は税金が安くなることもあります)

海外FXは総合課税、国内FXは申告分離課税で損益通算できないため、海外FXで損失が出て、国内FXで利益が出た場合も損益を相殺することはできません。

税金は雑所得で総合課税

| 海外FX(海外FX) | 国内FX |

|---|---|

| 雑所得(総合課税) | 雑所得(申告分離課税) |

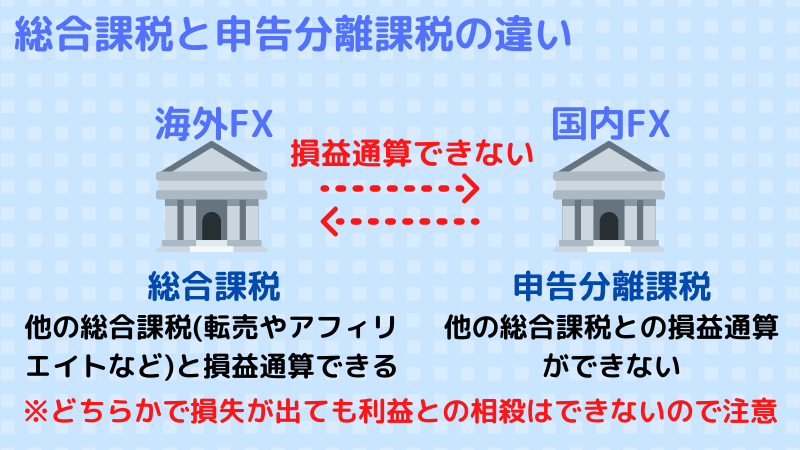

海外FXで出た利益は「雑所得(総合課税)」となります。

国内FXは申告分離課税となり、海外FXとの税金の種類とは変わってきます。

海外FXと国内FXは損益通算(利益と損失を合算すること)ができないので、両方やるのは税金上では不利になります。

確定した利益に対して税金がかかる

| 含み益 | 利益の決済 | 出金 |

|---|---|---|

海外FXの税金は「確定した利益」に対してかかってきます。

「含み益」に対しては税金はかからず、税金は海外FXから出金しなくても「決済したタイミング」でかかってくるので覚えておきましょう。

確定申告は年間利益20万円(個人事業主95万円)から申告が必要

| 給与所得者 | 個人事業主 | |

|---|---|---|

| 確定申告が必要な金額 | 20万円/年 | 95万円/年 |

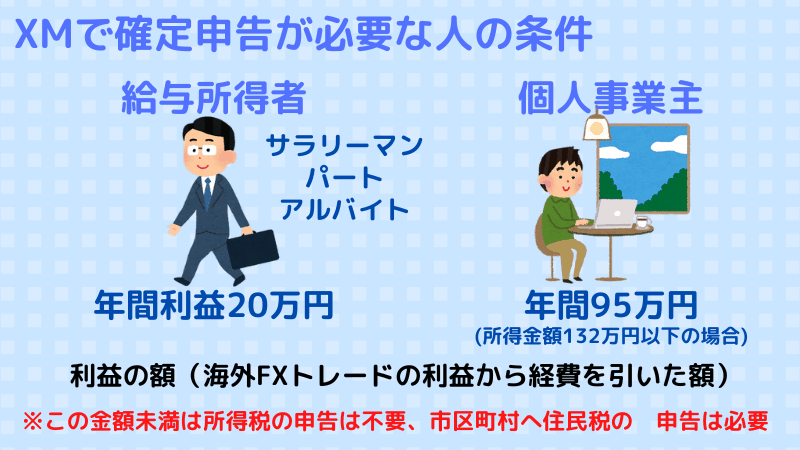

年間の利益が一定額を超えると、確定申告が必要になって来ます。

給与所得をもらっている兼業トレーダーは年間利益20万円、個人事業主や専業トレーダーは年間利益95万円から確定申告が必要になります。

(1年間の総合課税の利益が95万円以上の場合、申告が必要となります。トレードだけで95万円ではありません。)

経費を引いて20万円または95万円なので、FXの本や有料EAなどは経費にして差し引くことができます。

12月に入り、利益がたくさん出てそうな場合は、年内にEAやインジケーター、本などを買っておくと、経費にできて税金も安くなります。

(2025年12月の税制改正により、基礎控除が48万円 → 95万円[所得金額が132万円以下の場合]に変更になりました)

取引手数料は経費になる

海外FXのトレードでかかった費用は経費にすることができるので、取引手数料やマイナススワップは経費になります。

基本的にMT4の年間取引報告書を出す時に取引手数料やマイナススワップなども計算されて出てくるので、自分で計算して手数料を差し引く必要はありません。

損益通算は雑所得の範囲内で可能

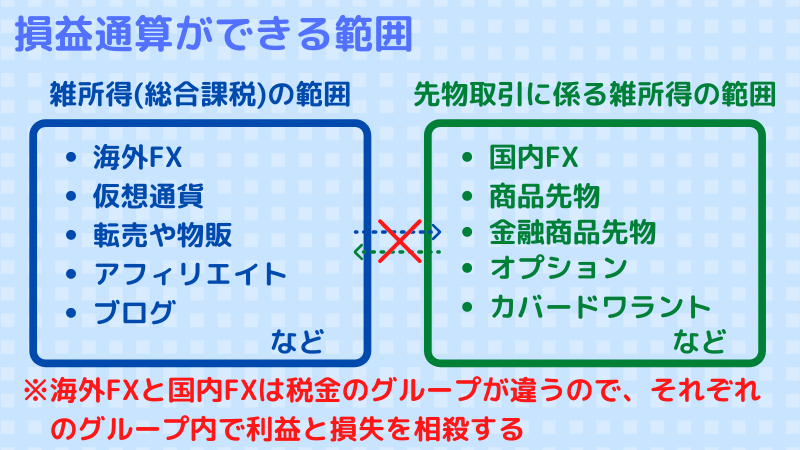

海外FXの税金は総合課税になるため「雑所得(総合課税)内での損益通算」は可能になっています。

(海外FXと転売などの雑所得内での損益の相殺はできる)

しかし、他の所得(給与所得や不動産所得、譲渡所得など)との損益通算はできません。

海外FXで利益が出て、不動産所得で赤字が出ていても損益を相殺することはできませんので注意しましょう。

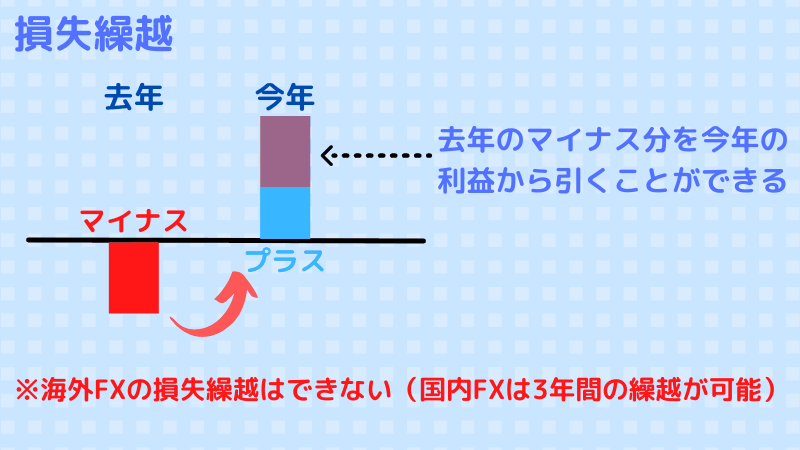

損失繰越はできない

| 海外FX(海外FX) | 国内FX |

|---|---|

| 損失繰越できない | 損失繰越できる(3年) |

海外FXは基本的に年をまたいだ損失繰越(繰越控除)ができないため、その年の損益合計がマイナスとなった場合に、翌年に損失分を控除することができません。

個人でも事業所得になれば3年間の損失繰越が可能ですが、事業所得は「対価を得て継続的に行う事業」となり、海外FXは継続的に対価を得るものと認められるケースは少なく、事業所得として認められることは難しいです。

損失繰越をしたい場合は、法人化すれば可能になりますので、検討してみましょう。

法人になれば最大10年の損失繰越が可能

法人化して会社にすれば、最大10年の損失繰越が可能になります。

海外FXのトレードで生計を立てている人は、法人化して損失繰越をすることで、トレードの成績の波を和らげることが可能になります。

その時の相場などで損益は偏りやすいので、年間利益1000万円を超える人は、ぜひ法人化してリスクを抑えると良いでしょう。

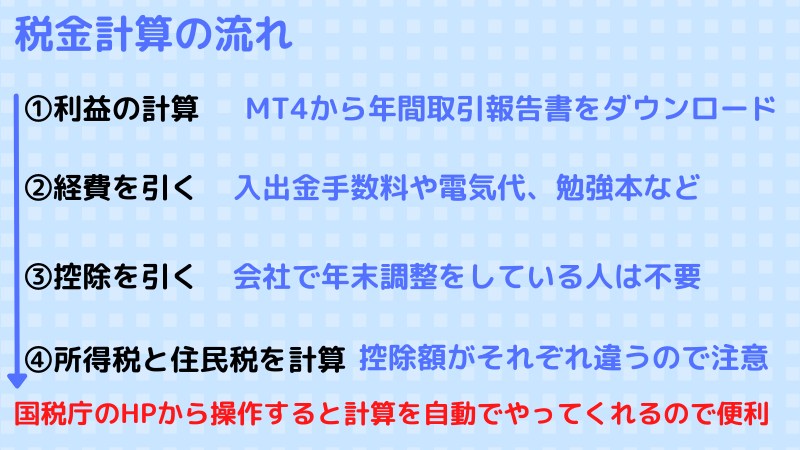

税金の計算方法

海外FXの税金計算方法を紹介します。

全体の流れがあるので、しっかり把握しておきましょう。

利益の計算(年間取引報告書のダウンロード)

まずは海外FXの利益を計算して行きます。

基本的にMT4やMT5、cTraderから年間取引報告書をダウンロードすると、自動的に売上から損失を計算して利益が分かるようになっています。

(取引手数料やスワップなども計算されている)

MT4から年間取引報告書をダウンロードする

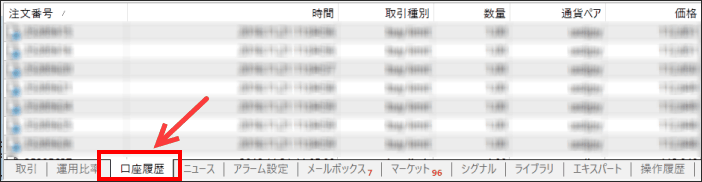

年間取引報告書はMT4・MT5からダウンロードできます。

①MT4のターミナルウィンドウから口座履歴をクリック

MT4を開いて下の「ターミナルウィンドウ」から「口座履歴」をクリックします。

(ターミナルウィンドウが表示されていない人は上の「表示」→「ターミナル」で表示することができます)

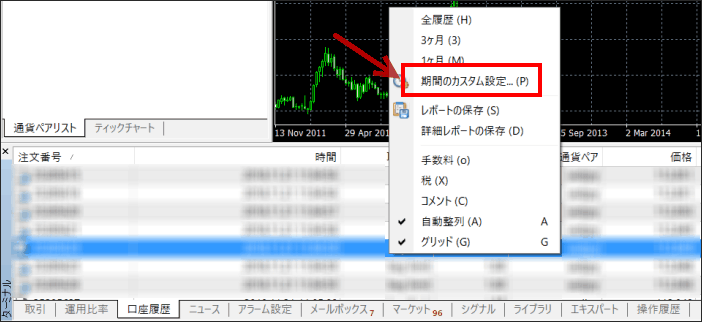

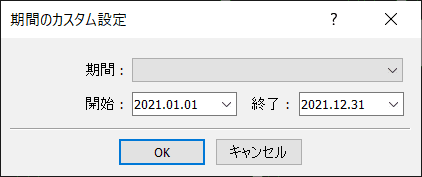

②右クリックで期間のカスタム設定

ターミナルウィンドウのどこかで「右クリック」をするとメニューが出るので「期間のカスタム設定」をクリックします。

③期間を前年の1月1日~12月31日で設定

期間は1月1日~12月31日で設定します。

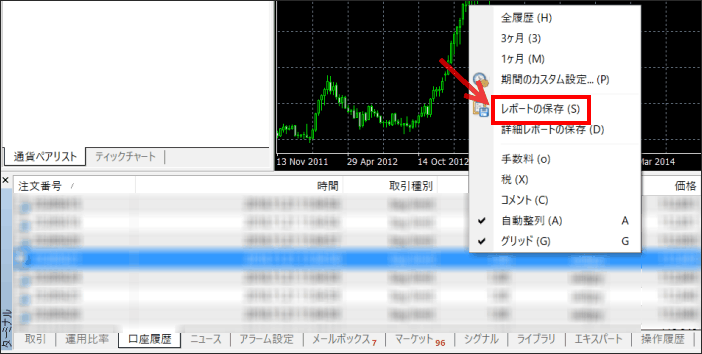

④右クリックでレポートの保存

続いてターミナルウィンドウのどこかで「右クリック」をしてメニューを開き、「レポートの保存」をクリックします。

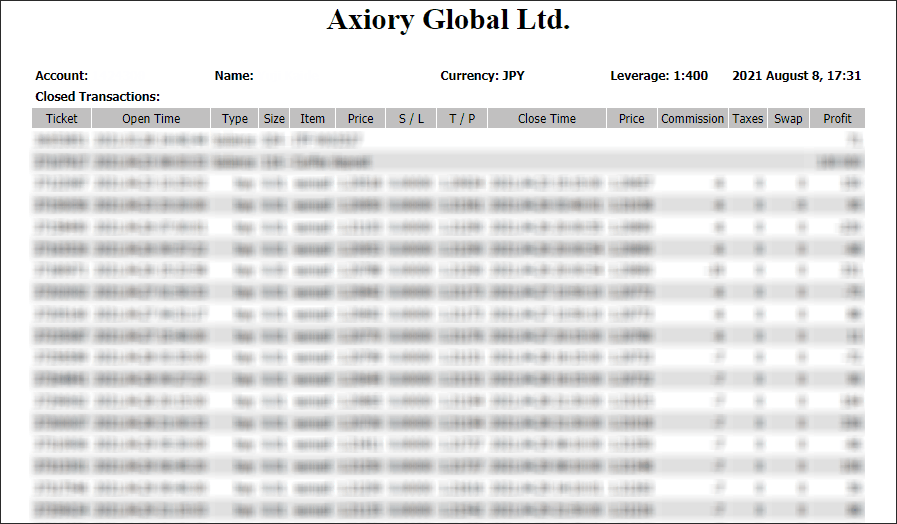

⑤年間取引報告書が発行されます。

保存すると「Statement」というhtmファイルが作られ、このような年間取引報告書が表示されます。

これを印刷したり保存して取っておきましょう。

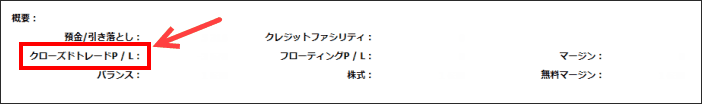

⑥1年の損益はクローズドトレードP/L(Closed Trade P/L)

1年間の損益は下の方にある「クローズドトレードP/L」となります。

この金額が海外FXで上げた1年間の利益になります。

損失額は自己資金の範囲までとなるので、手計算をし直すかMT4年間取引報告書をボーナス抜きで計算するツールなどを使って損益計算をしてください。

経費を引く

年間の利益を出したら、次は経費を引いて行きます。

これらの海外FXを含む海外FXで使用したものを経費にして行きます。

家賃やスマホの通信費、パソコンなどの購入費などは、按分(全体の利用した割合)となりますが、兼業の場合は15%~20%くらいになります。

水道代やガス代は海外FXとは関係ないので、経費にできませんので注意してください。

↓ 経費に関わる税金対策については以下のページで紹介しているので参考にしてください。

> 海外FXの税金対策と節税方法について 経費と控除の活用方法

控除を引く

サラリーマンの方は通常、会社で年末調整をすると思いますが、会社に出し忘れたものや個人事業主の方は控除分を引いて行きましょう。

控除はそれぞれの収入や家族構成などでかなり変わります。

利益 – 経費 – 控除 =課税所得

このように課税所得を出してから、所得税を計算して行きます。

↓ 控除についても上手く使って税金対策になるため、以下のページで詳しく紹介しています。

> 海外FXの税金対策と節税方法について 経費と控除の活用方法

所得税の計算

| 所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超~ | 45% | 4,796,000円 |

参照:国税庁 所得税の税率

所得税(5%~45%)・住民税(10%)の合算 別途、所得金額に対して復興特別所得税(2.1%)がかかります

課税所得が400万円の場合はこのような計算式になります。

4,000,000円 × 20% – 427,500円 = 372,500円

サラリーマンの場合で、給与所得が500万円、海外FXでの課税所得が100万円の場合は以下のようになります。

(5,000,000円 + 1,000,000)× 20% – 427,500円 = 772,500円(給与所得も含めた合計)

サラリーマンの場合は、この77万2,500円から会社で納める所得税を引いた差額を納税することになります。

住民税の計算

| 都道府県民税 | 均等割 | 所得割 |

|---|---|---|

| 1,500円 | 4%(政令指定都市2%) | |

| 市区町村民税 | 均等割 | 所得割 |

| 3,500円 | 6%(政令指定都市8%) | |

| 合計 | 5,000円 | 10% |

参照:東京都主税局 個人住民税

課税所得が400万円の場合はこのような計算式になります。

4,000,000円 × 10% – 5,000円 = 405,000円

住民税はお住まいの市町村で変わりますが、だいたいこの計算式となります。

住民税は所得金額に関係なく割合は一律になります。

※住民税は確定申告する必要がなく、確定申告後に市区町村で計算されて請求される仕組みです

海外FXの確定申告

所得税の計算できたら、次は確定申告をして行きます。

確定申告の時期

| いつからいつまでの収入 | 確定申告時期 |

|---|---|

| 1月1日~12月31日 | 翌年2月16日~3月15日 |

確定申告は1月1日~12月31日までの収入を、翌年2月16日~3月15日に申告をします。

提出時期が遅れると無申告加算税や延滞税がかかるので注意しましょう。

確定申告は税務署に提出

確定申告の提出先は税務署になります。

管轄の税務署に持って行っても良いですし、郵送やe-Taxによるデータでの提出も認められています。

白色申告と青色申告

確定申告は白色申告と青色申告の2種類があります。

基本的には白色申告で、個人事業の開業届と青色申告承認申請書を提出すれば、青色申告が可能になります。

| 白色申告 | 青色申告10万円控除 | 青色申告55万円控除 | |

|---|---|---|---|

| 事前申請 | 必要なし | 開業届と青色申告承認申請書 | |

| 記帳方法 | 簡易な方法で可 | 簡易簿記 | 複式簿記 |

| 確定申告書類 | 確定申告書B | ・確定申告書B ・青色申告決算書 (貸借対照表は作成義務なし) |

・確定申告書B ・青色申告決算書 |

| 帳簿 | 簡易な記載の帳簿 | ・現金出納帳 ・売掛帳 ・買掛帳 ・固定資産台帳 ・経費帳 |

<主要簿> ・総勘定帳 ・仕訳帳 <補助簿> ・現金出納帳 ・売掛帳 ・買掛帳・固定資産台帳など |

e-TAXを使うと青色申告の控除が55万円→65万円になる

簡単に説明すると、白色申告は「1件ずつの年間の損益を提出」で済みますが、青色申告は「収入と支出のすべてを記録する必要」があり、手間が全然違います。

青色申告はかなり大変なので、税理士に依頼することになると思います。

副業で海外FXをやっている人は、白色申告で確定申告することになります。

確定申告に必要な書類

確定申告にはマイナンバーカードのほか、源泉徴収票(サラリーマン)や各種控除の証明書の提出が必要です。

経費の領収書や年間取引報告書(MT4で出力できる)は提出義務はありませんが、7年間保存しておく必要があります。

(税務署に入られた時の証明になります)

確定申告の書き方と申請方法

国税庁のホームページから申告する方法

ここからは確定申告の手順と書き方を説明して行きます。

海外FXの確定申告は手書きで提出することも可能ですが、国税庁のホームページから入力するのが便利です。

税金の計算も自動でやってくれます。

今回は国税庁のホームページを元に解説して行きます。

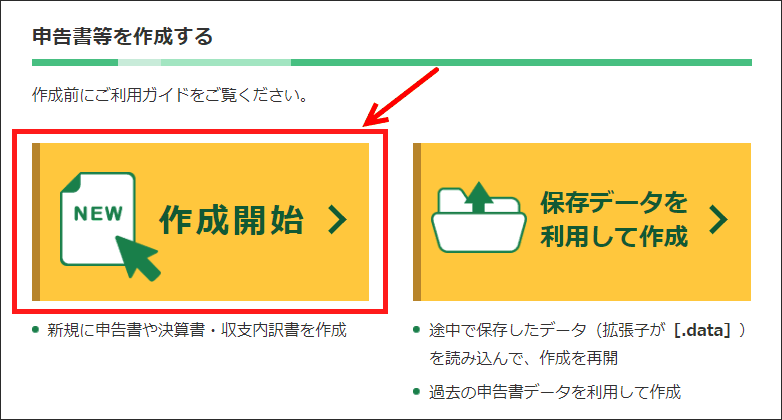

①国税庁のホームページ→作成開始

国税庁の確定申告書等作成コーナーから「作成開始」を選択します。

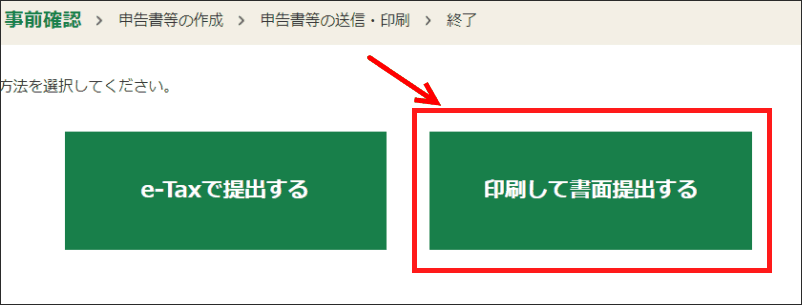

②e-Taxがない場合は「印刷して書面で提出」を選択

e-Taxでない人でも「印刷して書面提出する」を選択することができます。

今回はコチラでやって行こうと思います。

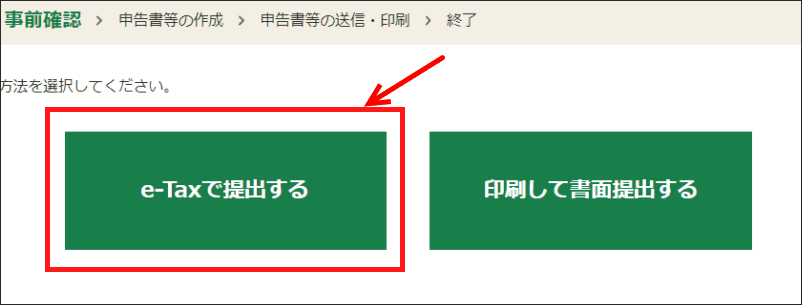

e-Taxがある場合

e-Taxがある場合は「e-Taxで提出する」を選択しましょう。

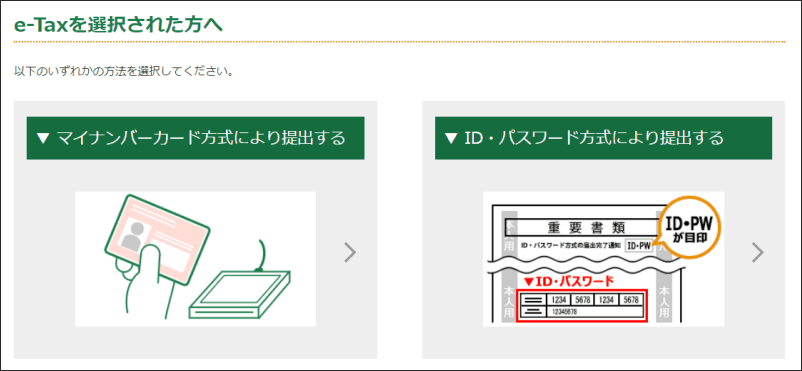

e-Taxでの提出について

e-Taxは【マイナンバーカード方式】での提出方法と【ID・パスワード方式】での提出方法の2種類があります。

【ID・パスワード方式】での提出は、事前に国税庁でe-Taxの登録が必要になります。

本人確認後、「ID・パスワード方式の届出完了通知」が発行され登録完了。

確定申告の期間中、税務署などに設置されている確定申告書等作成コーナーでのみ利用できます。

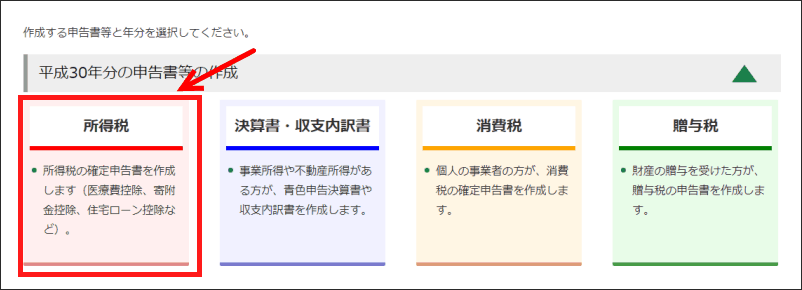

所得税をクリック

申告書は「所得税」の申告書になります。

決算書・収支内訳書、消費税、贈与税ではありませんので覚えておきましょう。

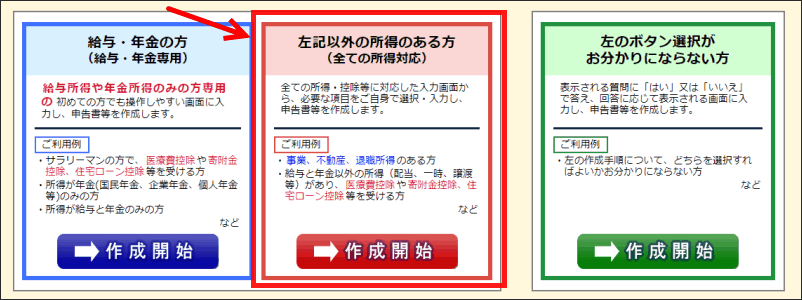

④左記以外の所得のある方をクリック

赤色の「左記以外の所得のある方」を選択します。

海外FXは海外FXで「雑所得」の申告となります。

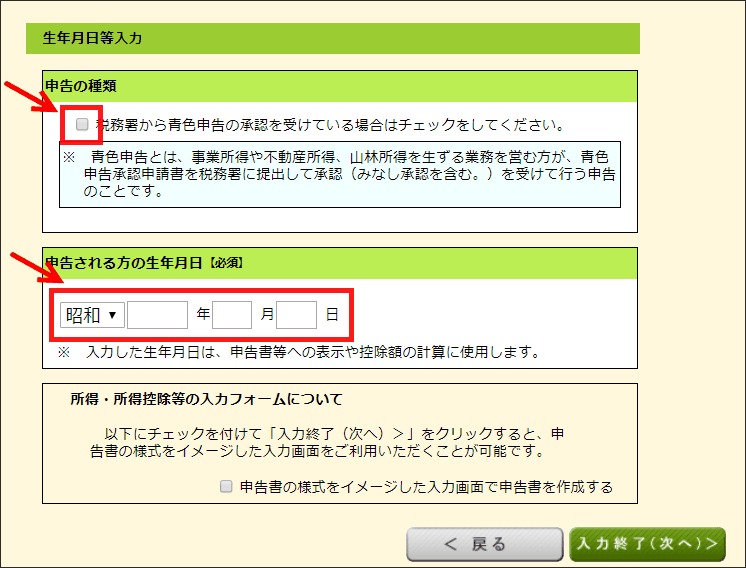

⑤青色申告者は、申告の種類を選択して、生年月日を入力

青色申告の人はチェックを入れましょう。

個人事業主登録していなければ白色申告となり、チェックは不要です。

生年月日を入力します。

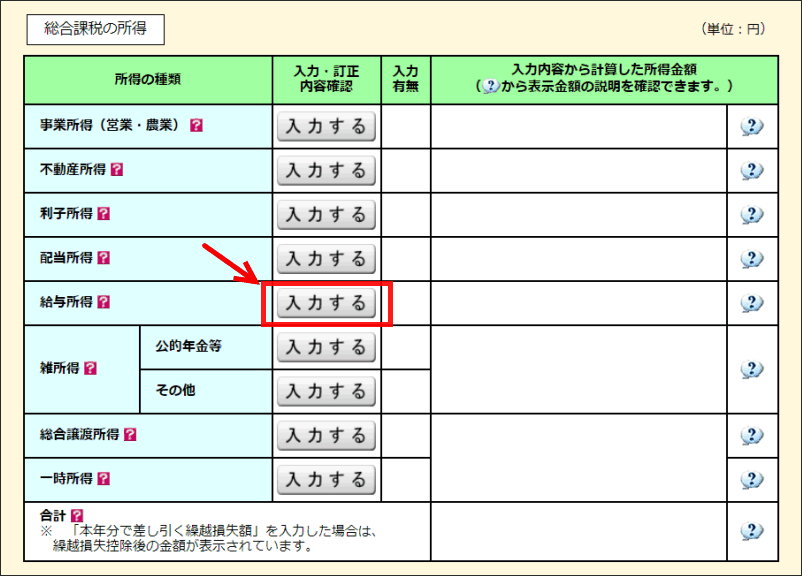

⑥サラリーマン(会社員)の方は、給与所得を入力する

サラリーマンの人は源泉徴収票を元に「給与所得」を入力しましょう。

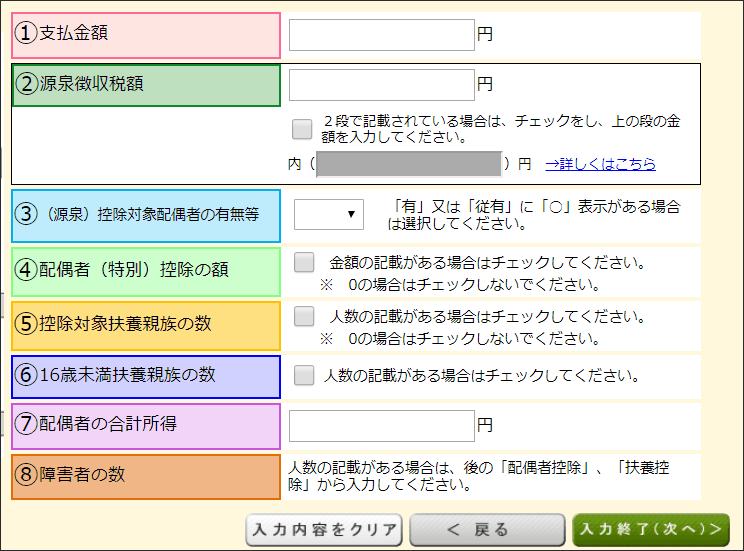

⑦源泉徴収票の内容を入力

源泉徴収票に書いてある番号を元に、項目を入力して行きます。

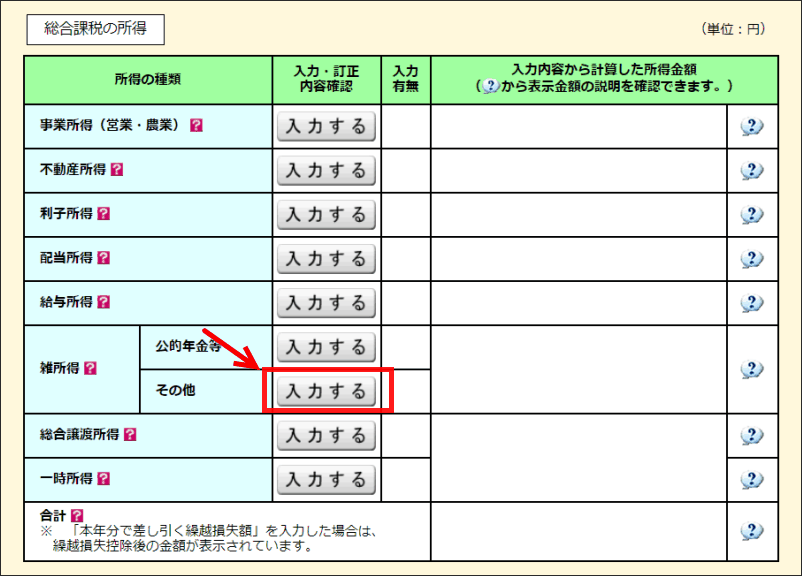

⑧雑所得のその他(海外FXの税金)をクリック

次に海外FXで得た利益を入れて行きます。

雑所得の「その他」を入力します。

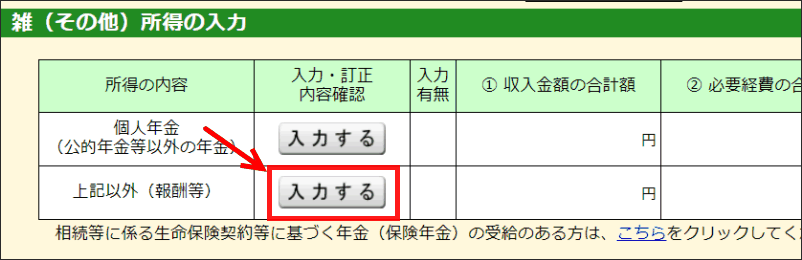

⑨上記以外(報酬等)をクリック

上記以外(報酬等)をクリックします。

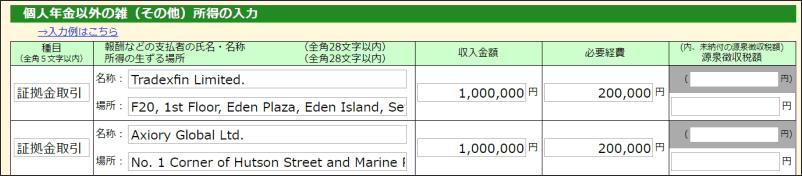

⑩海外FX業者の名称と住所を英語で入力+収入金額と経費も入力

名称(海外FXの事業者):海外FX Global Ltd.

場所(海外FXの住所):No. 1 Corner of Hutson Street and Marine Parade Belize City, Belize

収入金額:MT4で出力した年間の損益を記入

必要経費:(複数ある場合は売上から均等に分散して入力しましょう)

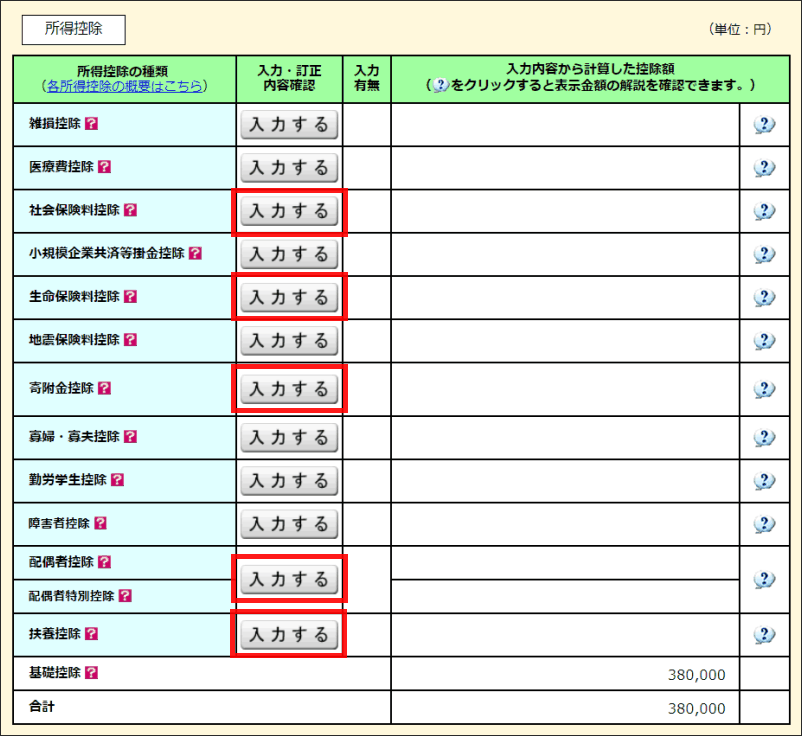

⑪控除を入力する

控除がある場合は控除お入力します。

ふるさと納税は「寄付金控除」となります。

家族のいる方は「配偶者控除」や「扶養控除」も入力しましょう。

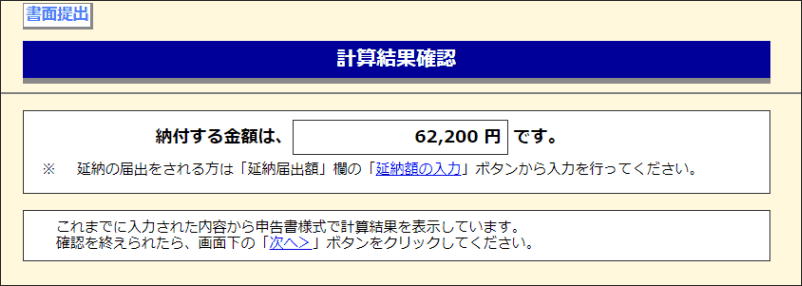

⑫納税金額を確認

入力が全部終わると、納税額を自動的に算出してくれます。

金額を確認したら「次へ」をクリックします。

「何か間違っているな…?」と思ったら戻って確認しましょう。

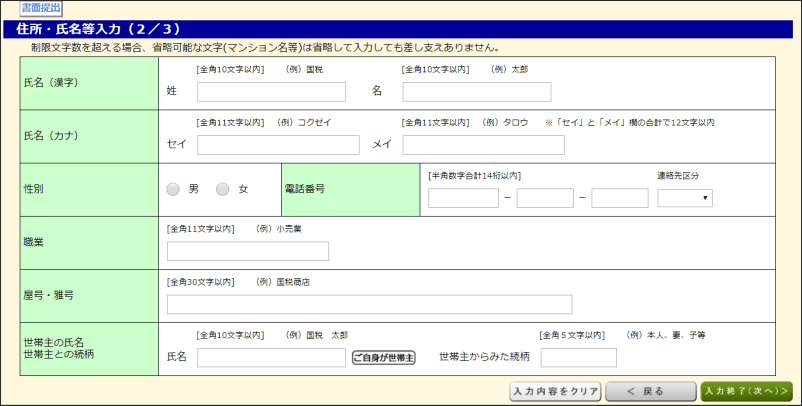

⑬氏名・職業等を入力

氏名や電話番号など入力します。

屋号がない人は適当に書いておけばOKです。

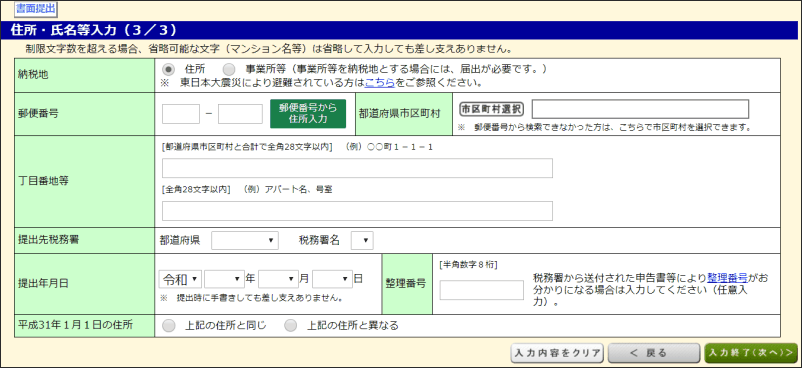

⑭住所等を入力

住所などを入力します。

提出年月日は「提出しようと思っている日」を適当に書けばOKです。

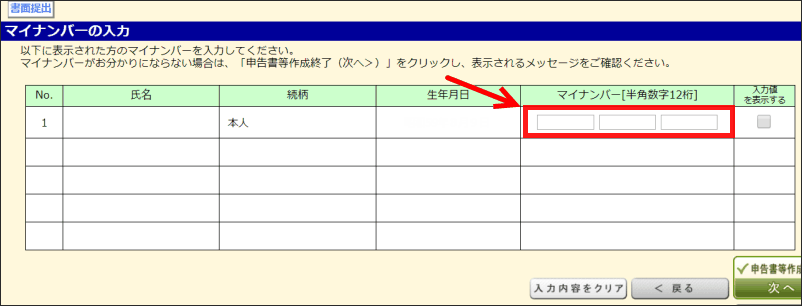

⑮マイナンバーを入力

マイナンバーを入力します。

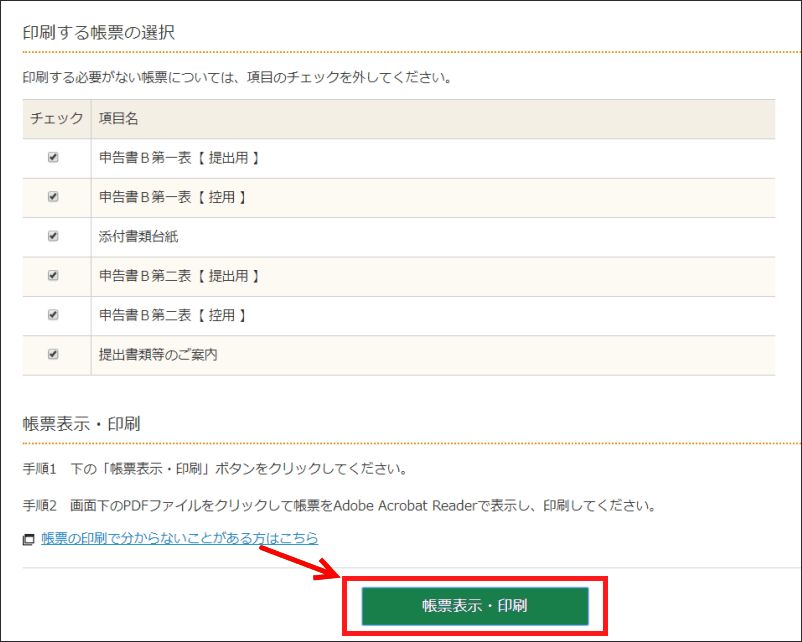

⑯「帳票表示・印刷」をクリック

入力はこれで終了です。

すべてにチェックが入った状態で「帳票表示・印刷」をクリックします。

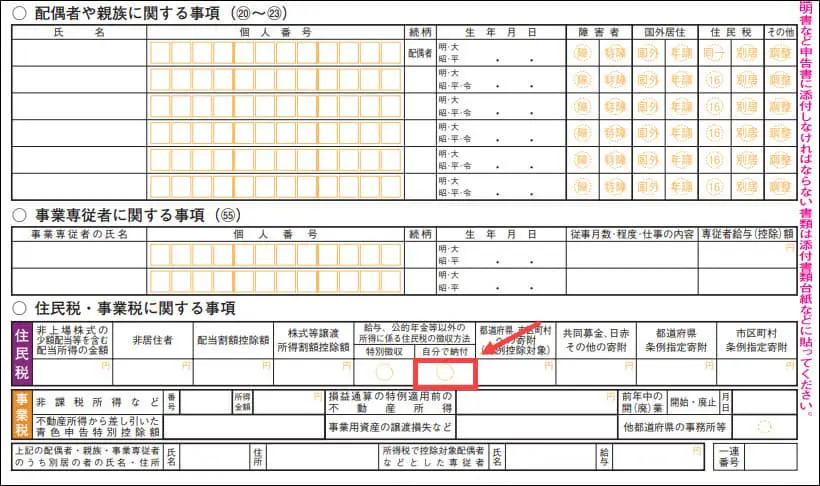

⑰会社にばれたくない人は「自分で納付」に丸を打つこと

住民税を「給与からの差引き」にしてしまうと、確定申告した年の住民税の額が会社に知られてしまうことになります。

住民税の額で副業していることが分かってしまうので、知られたくない方は、「自分で納付」を選びましょう。

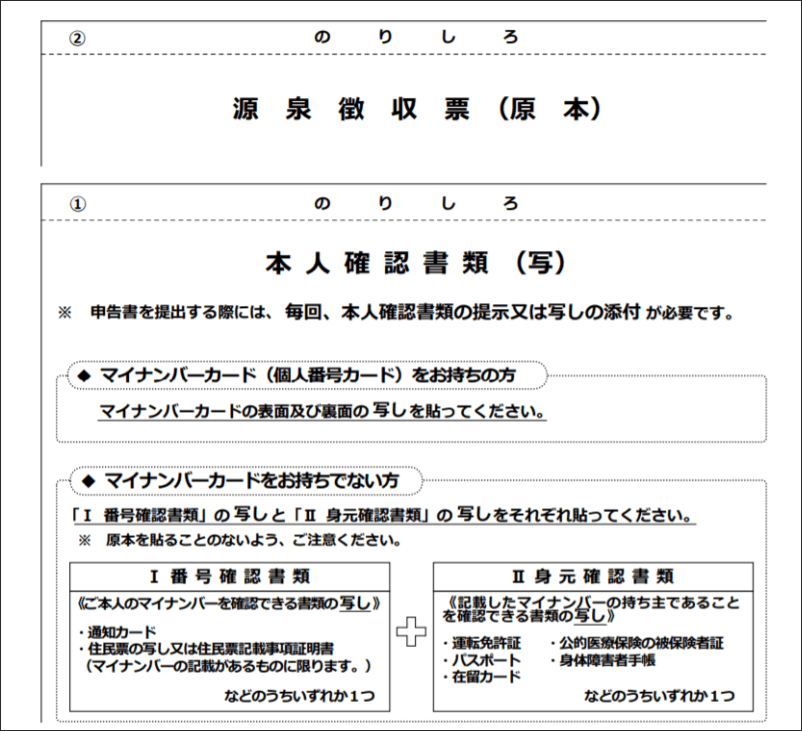

⑱必要書類を貼り付けて税務署へ送る(持ち込みOK)

最後に必要書類を貼り付けて、お近くの税務署へ郵送します。

税務署に直接持ち込んでもOKです。

これを2月16日~3月15日までに必ず行いましょう。

まとめ

ゲムゲム

ゲムゲム

海外FXの税金と確定申告について紹介して来ました。

白色申告であれば、年間の利益の合算を提出するだけなので、比較的簡単です。

国税庁のHPを使えば、計算は自動的にやってくれるので、ぜひ利用しましょう。

ぜひ参考にしてください。

お世話になっております。

いつも有益な記事をありがとうございます。

海外FXの税金は「確定した利益」に対してかかってきますと、理解できました。

いっぽうで、TariTaliのキャッシュバックどうなのでしょうか?

FXと同様、出金していなくても雑所得に含めて申告ということでよろしいでしょうか?

お世話になります。

キャッシュバックサイトも同じです。

出金していなくても課税対象になります。